a happy new year.

大晦日をいつもと同じスケジュールで乗り切った著者、天鼠(てんそ)です。

新年早々ですが、今年こそはぼっちで10時就寝とかは避けたいですね…

寝れないし寝てもすぐ目が覚めるしで睡眠の質が悪く、新年早々寝た気がしないのでご機嫌斜めです。

カウントダウンパーティーしてないんだから、良質な睡眠ぐらいとらせてください。

腹が立つので午前5時半からブログを書いています。

Contents

コア・サテライト戦略

コアサテライト戦略を活用して投資しています。

コアは『つみたてNISA』など非課税枠を含めた、全世界株式インデックスファンドへの長期投資です。コツコツ堅実に…面白みのないのがコア部分ですね。約7割はコア部分で運用しています。

残りの約3割をサテライトで運用します。トレンドを先読みして比較的リスクの高い、ドキドキワクワクする投資を実践します。数か月から数年を視野に入れての中期投資になります。

そんなこんなで2023年、私のサテライト投資戦略を紹介します。

みなさん参考にしてみてくださいね。

米国の金利と逆相関たち

2022年、米国はインフレを抑え込むために、景気後退のリスクを覚悟で利上げをすすめてきました。

米国の金利と逆相関関係にあるモノは軒並み下落しました。

- 円

- 債券

- ゴールド

- 新興国株

株式市場にとっても金利は重力のようなものです。利上げで株価は低迷しました。

市場がそれを織り込むまえに

今年の春に利上げの打ち止め、秋には利下げが予測されています。

市場は常に正しい動きをします。瞬時に未来を予測し価格に織り込んでいきます。

米国の利上げ打ち止め、利下げが決定するときには、市場はすでにそれを価格に織り込んでいるんです。

DAKARA…市場がそれを織り込む前に私は動きます。

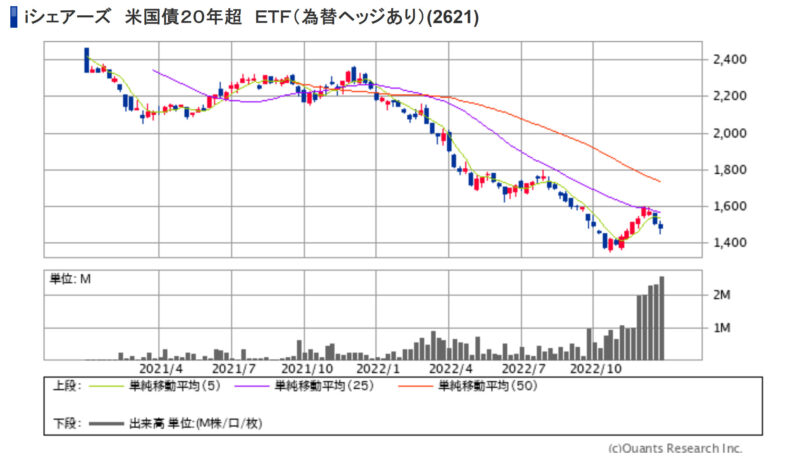

米国債20年超(為替ヘッジあり)

債券市場では今、激安バーゲンセールをやっています。

『2621 iシェアーズ 米国債20年超ETF(為替ヘッジあり)』は年初来約35%も下落しています。2022年の利上げでかなり売られました。

そして今、出来高が急上昇して値動きが激しくなっています。トレンドが下落から上昇へ転換した可能性がありますね。

おそらく利上げの打ち止め、利下げを織り込みはじめています。

だから2023年の早い段階で買い、債券価格がV字回復するであろう年末あたりで利確する予定です。

ゴールド(為替ヘッジあり)

米国の金利が上がればドルは人気になります。持っているだけで利子を受け取れるからです。

逆に持っていても利子の付かないゴールドの人気はなくなります。逆相関です。

75日移動平均線(赤線)を抜けていますね。ゴールドもう上昇トレンドです。

年初に速攻で注文を入れます。2022年の最高値を更新するとみているので、ストーリーが破綻しなければ年末まで保有して利確します。

インドとベトナム

新興国株も米国の金利と逆相関の関係にあります。

新興国の中でも安いコストで運用でき、特に成長に期待できるインドとベトナムに投資します。ベトナムへの投資はここ数年継続しています。

実は新興国株式インデックスファンドの方が低コストです。しかし大部分を中国、台湾などの成長が期待できない、リスクの高い国が占めています。

特に中国は今一番外したい国ですね。だからインドとベトナムを個別に選定しています。

最近優良な投資信託が出たので、リンクを貼っておきますね。

為替ヘッジありに勝機なし・・・しかし

『為替ヘッジあり』をスルーしてきました。ここで説明します。

米国債20年超とゴールドについては、為替ヘッジありのファンドを買います。

円も米国の金利に左右されます。利下げを織り込み円高に振れる可能性が高いです。

米国債とゴールドは米ドル建て…為替ヘッジありのファンドにしないと、円高で値上がり益を相殺されかねないからです。

しかしヘッジコストは現在3~4%程度です。米ドルと円の短期金利の差がヘッジコストになるからです。

年間3~4%もヘッジコストとられては正直勝機はありません。しかしそれ以上のキャピタルゲインを2023年中に期待しています。

為替ヘッジありの商品は、ポイントポイントで利用することを強くおすすめします。

長期で保有すればコスト負けしてしまいます。長期で投資するのなら為替変動はそれほど恐れることはありませんから、為替ヘッジなしの商品を選びましょう。

米国の金利の先行き次第です

どのアイデアも米国の金利に大きく左右される戦略です。

だからこそ米国の金利の先行きさえ押さえておけば、ストーリーが順調か破綻しているかがわかります。

2023年はポジティブシンキング

2022年の株価低迷でネガティブになっている人が多いかもしれません。

しかし私は2023年はポジティブシンキングになっています。

コアの全世界株式は上昇すると考えています。

サテライトでも米国の金利を注視して、チャンスをものにする所存ですございますぞ。

最後に

皆さんの資産運用の参考になれば幸いです。

最終的には自らの責任で投資判断を下さなくてはなりません。

投資は自己責任でお願いしますね。

(終)