こんにちは。幸福の天鼠(てんそ)ブログの著者、天鼠です。

株高ですね。日本株も米国株も新興国株もズンズン上がりますね。日本の株価は、バブル以来の高値を記録しています。そんな中、私は「債券」を購入しました。なぜ債券を買ったのか「ふわっ」と説明していきますね。

Contents

株高は嬉しいけど退屈する

株式を保有している方は、株高で資産が増えて「ニコニコ」していますよね。私もご機嫌です。ですが長期投資をしているので、直近の日常生活には特に恩恵はありません。

そして株高になって退屈しています。割高な買い物をしたくないので、積極的に買いに向かえないからです。毎月積立ている投資信託のみ、定額を買い続けています。

現金を減らしたい

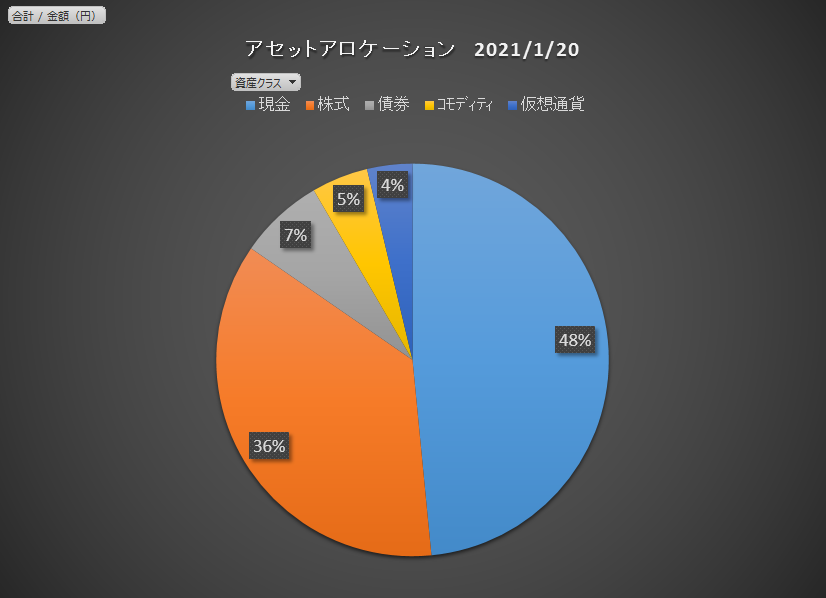

暗号資産の暴騰&利益確定などで、現金のポジションが大きくなっていました。円預金が当初の計画の3倍になり、投資に回したいけど株高で回せない状況でした。

機会損失を避ける為、株式以外の投資先も探しました。

債券に目を付ける

そんな中、私は今まで目も暮れなかった「債券」に目を付けました。株式よりも値動きがマイルドで、歴史のあるアセットクラスです。

「株式より頼りない」「インフレヘッジにならない」「お金を貸して利息を得るなんて不届き」という理由で債券を敬遠していました。

私の資産にスパイスを加える気分で「債券」を組み込む事にしました。機会損失がなぜか気になるお年頃なのです。

お料理気分だねぇ~

お料理気分だねぇ~

米国ETFを購入するも…

今回購入した米国ETF

- LQD:米国投資適格社債ETF

- BND:米国トータル債券市場ETF

- BNDX:インターナショナル債券ETF

米国ETFのメリット・デメリット

米国ETFの経費率(手数料)の安さに魅力を感じて購入しました。ですが購入した後になって「本当に米国ETFでいいのか?」と疑問が湧いてきたのです。疑問を解消する為に、メリットとデメリットを挙げてみました。

メリット

- 経費率が安い

- 配当金が得られる

デメリット

- 為替スプレッド(手数料)がかかる

- 約定(売買)手数料がかかる

- 配当金が二重課税される(外国税控除の申請が必要)

- 資産の管理がしにくい(別口座だし、円換算が必要)

- SBI証券の外国口座画面は、見難いし使いづらい(文句言ってゴメンm(_ _)m)

「倒くさがりの私が、米国ETFを持っているなんて可笑しい」と結論が出ました。

投資信託で債券を購入

米国ETFは全て売り払って、投資信託に置き換えました。配当金の不要な私には投資信託がピッタリ。

私が購入する投資信託は、配当金をなるべく出さずにファンド内で運用するので、配当金に課せられる税金を支払う必要がないのです。その方が配当金を都度受け取るよりも、資産を大きく育てる事ができます。

米国ETFと比べると経費率は若干高いですが、為替スプレッド、約定手数料、二重課税、確定申告、資産の把握などの事を考えると、投資信託の方がお得でストレスも少ないです。

今回購入した投資信託です。

- 三菱UFJ国際-eMAXIS Slim 国内債券インデックス

- 三菱UFJ国際-eMAXIS Slim 先進国債券インデックス

- 大和-iFree 新興国債券インデックス

資産配分を見てね

そんでもまだ「48%」も現金がある。株式、債券、コモディティの割合を増やして、現金比率を「30%」に近づけていきます。

「配当に興味がないのなら、高配当投資をする必要無し」という事がやってみて初めて分かりました。やらなきゃ分からない事だらけなのよ投資とは。

でもまだ国内個別株で、高配当投資をやっています。こちらは投資の勉強の要素が強いです。面倒になったらこっちも止めるかも…

今回思ったことは「無精者は面倒なことをせず、シンプルにやれ」です。

最後まで読んでくれて、ありがとう。

今回は面倒だったから、画像入れるのサボったリングm(_ _)m